اندیکاتور و اسیلاتور چه تفاوتی دارند؟

26 دسامبر 2020 2020-12-25 14:06اندیکاتور و اسیلاتور چه تفاوتی دارند؟

اندیکاتور و اسیلاتور چه تفاوتی دارند؟

همه ما بارها و بارها از اصطلاح اسیلاتور و اندیکاتور استفاده کردیم حتی گاها به اشتباه آن ها رو مترادف فرض و به جای یک دیگر به کار برده ایم. همین اشتباه ساده و رایج باعث شد دایره کاربرد این دو ابزار در جامعه تکنیکال ایران محدود به گرفتن واگرایی ها بشه و ما از درک بخش بزرگی از پتانسیل های اندیکاتور ها و اسیلاتور ها محروم شویم، به همین دلیل تصمیم گرفتم در این مقاله به برسی سه تفاوت این دو ابزار مهم بپردازم.

اندیکاتور چیست؟

اندیکاتورها (indicator) توابع ریاضی می باشند که طبق فرمولهای خاصی برای تحلیل قیمت سهام یا تحلیل شاخصهای بازار مورد استفاده قرار میگیرند.

اندیکاتورها متشکل از اطلاعات قیمتی، میزان تغییرات آنها در روزهای گذشته و حجم معاملات می باشند و در هر بازه زمانی اطلاعات زیر و یا مجموع این موارد در شکلگیری اندیکاتورها دخیل هستند:

- قیمت آغاز (Open)

- پایان(Close)

- سقف(High)

- کف(Low)

در اندیکاتورها با استفاده از انواع میانگین ها یا حجم معاملات میتوان به پیش بینی آینده روند ها، سنجش قدرت روندها و … پرد.

اندیکاتور ها به چهار خانواده اصلی تقسیم میشوند :

۱-روندها (trend): شناخته شده ترین اعضای این خانواده ابر های ایچیموکو انواع موینگ اورج ها هستند مهمترین ویژگی مشترک اعضای این خانواده قرار گرفتن اندیکاتور ها بر روی خود نمودار قیمتی (میله و یا کندل هاس )

۲-اسیلاتور ها (oscillators): به تفصیل در ادامه مطلب توضیح داده خواهد شد.

۳-حجم(volume): دسته ای از ندیکاتور ها که صرفا حجم و ارزش معاملات رو مورد انالیز قرار میدهند همان اندیکاتور حجمی که عموم تحلیل گران در زیر نمودارهایشان قرار میدهند از این خانواده هستند

۴-اندیکاتور بیل ویلیام(bill wiliams): مجموعه ای از اندیکاتور های که جناب بیل ویلیامز خالق آنها بوده و به احترام تلاش های ایشون در یک خانواده قرار گرفته اند شناخته شده ترین اندیکاتور این خانواده اندیکاتور Aligator هست البته در این خانواده دو اسیلاتور نیز وجود دارد.

اندیکاتورها معمولا بر روی نمودار سهم حرکت میکنند و از این طریق اطلاعات ارزشمندی را در اختیار تحلیل گران قرار میدهند.

اسیلاتور چیست؟

اسیلاتور ها (oscillators) یا ترجمه فارسی آن ارتعاش سنج , نوسانگر به مجموعه ای از اندیکاتور ها اطلاق میشود که هدفشان درک و سنجش میزان هیجان خریداران و فروشندگان است. در حقیقت اسیلاتور ها سعی دارند دماسنج هیجانات خریداران و فروشندگان فعال در سهم باشند و ما را از میزان هیجان خرید و فروش حاضر در معاملات اگاه کنند !!

برای همین اسیلاتور ها دارای دو محدوده هستند، اشباع خرید اشباع فروش. پس تفاوت دوم میشود قرار گرفتن محدوده خرید و فرش هیجانی در اسیلاتور ها. در عموم اسیلاتور های مشهور اشباع خرید در محدوده بیش از ۷۰ قرار دارد و حکایت از اوج هیجان زدگی در خریداران است و اشباع فروش در محدوده کمتر از ۳۰ و حکایت از اوج هیجان شتاب زدگی در فروشندگان است. این در حالیست که در سایر اندیکاتور ها مثل adx موینگ اورج ها ابر های ایچوموکو و … چنین چیزی وجود نداره. پس نوسانگرهای پر کاربرد RSI و DT oscillator و Stochasic و CCI و MACD از نوع اسیلاتور هستند.

متداول ترین اسیلاتورها

انواع مختلفی از اسیلاتورهای مرسوم به صورت پیشفرض در پلتفرمهای تحلیلی نظیر متاتریدر قرار داده شده و فرآیند طراحی اسیلاتورهای جدید توسط علاقهمندان و پژوهشگران معاملهگری نیز همچنان ادامه دارد. مکدی، استوکاستیک و RSI، تقریباً پرکاربردترین اسیلاتورهای تکنیکالی در میان معاملهگران بازارهای مالی هستند. در ادامه مقاله و پیش از نتیجهگیری پایانی، هر کدام از این ابزار تحلیل فنی را به صورت مختصر معرفی خواهیم نمود.

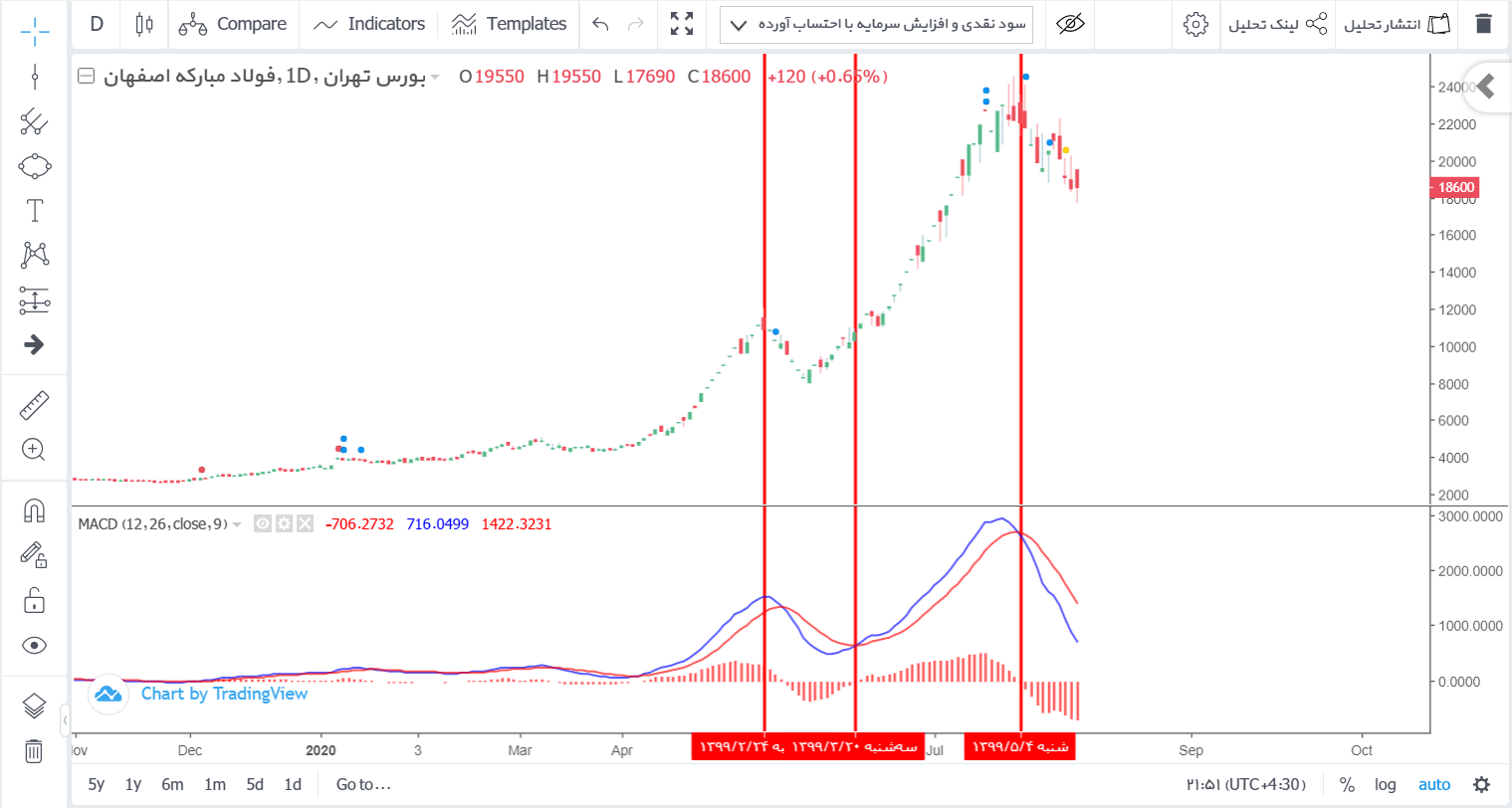

۱- مکدی (MACD)

مکدی یا میانگین متحرک همگرایی واگرایی (Moving Average Convergence Divergence)، از خانواده اسیلاتورها و با قابلیت شناسایی مومنتوم و جهت روند بازار میباشد. این اندیکاتور از سه بخش اساسی خط مکدی (تفاوت بین میانگینهای متحرک نمایی ۱۲ و ۲۶)، خط سیگنال (میانگین نمایی خط مکدی با دوره ۹) و هیستوگرام (تفاوت خط سیگنال و مکدی) تشکیل شده است.

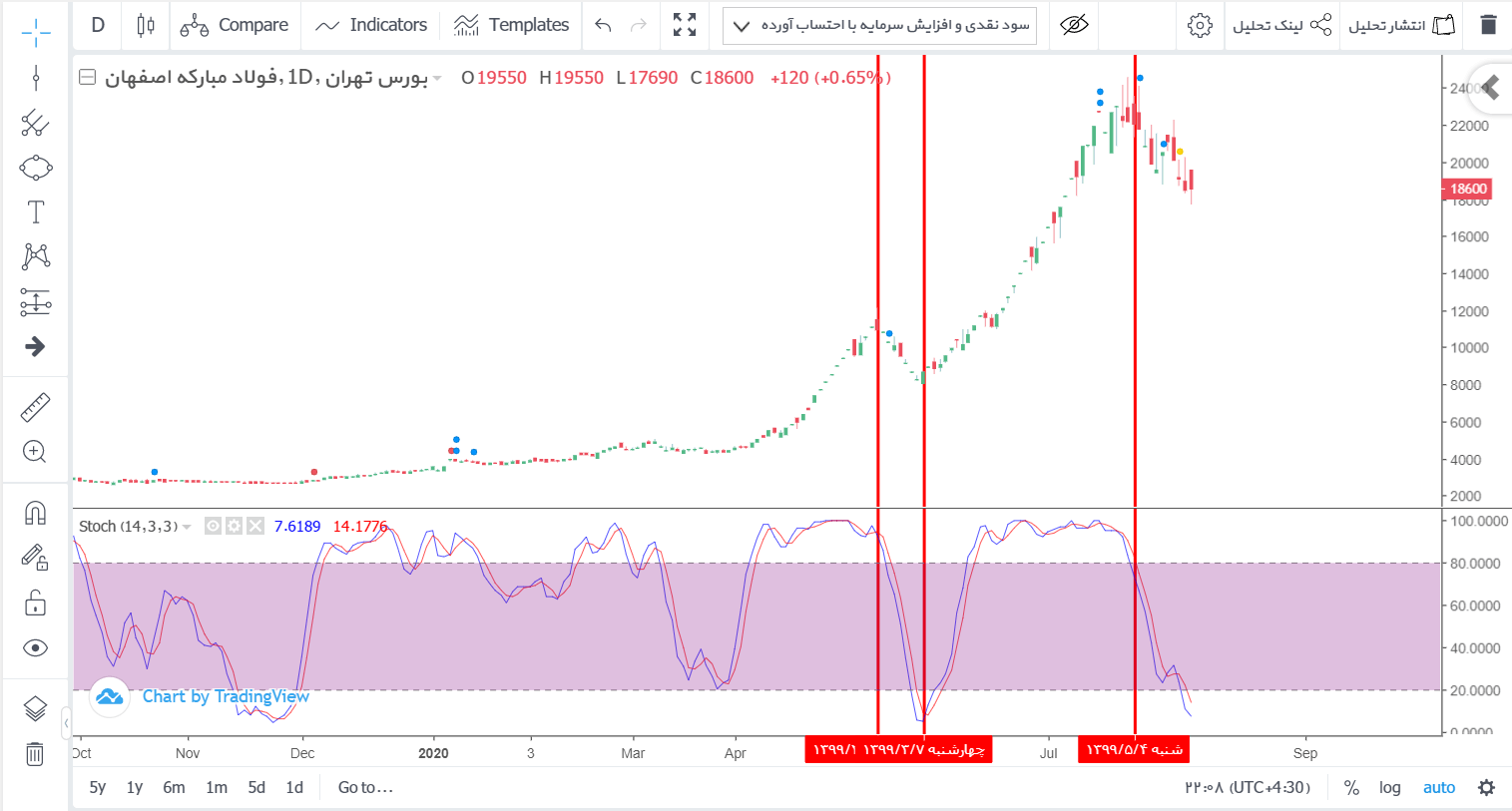

۲- استوکاستیک (Stochastic)

این اسیلاتور که توسط یکی از مشهورترین تحلیلگران تکنیکال قرن نوزدهم میلادی به نام گئورگ لین طراحی شده است، دارای دو خط K% و D% بوده و بهترین عملکرد آن در بازار خنثی یا تشخیص نقاط بازگشت روند در جریان حرکات اصلاحی بازار میباشد. محاسبات استوکاستیک بر پایه مقایسه قیمت بسته شدن نسبت به سقف و کفهای قیمتی اخیر است. این اندیکاتور بین دو سطح ۰ و ۱۰۰ نوسان کرده و نواحی اشباع فروش (۰ تا ۲۰) و خرید (۸۰ تا ۱۰۰) مشخصی دارد.

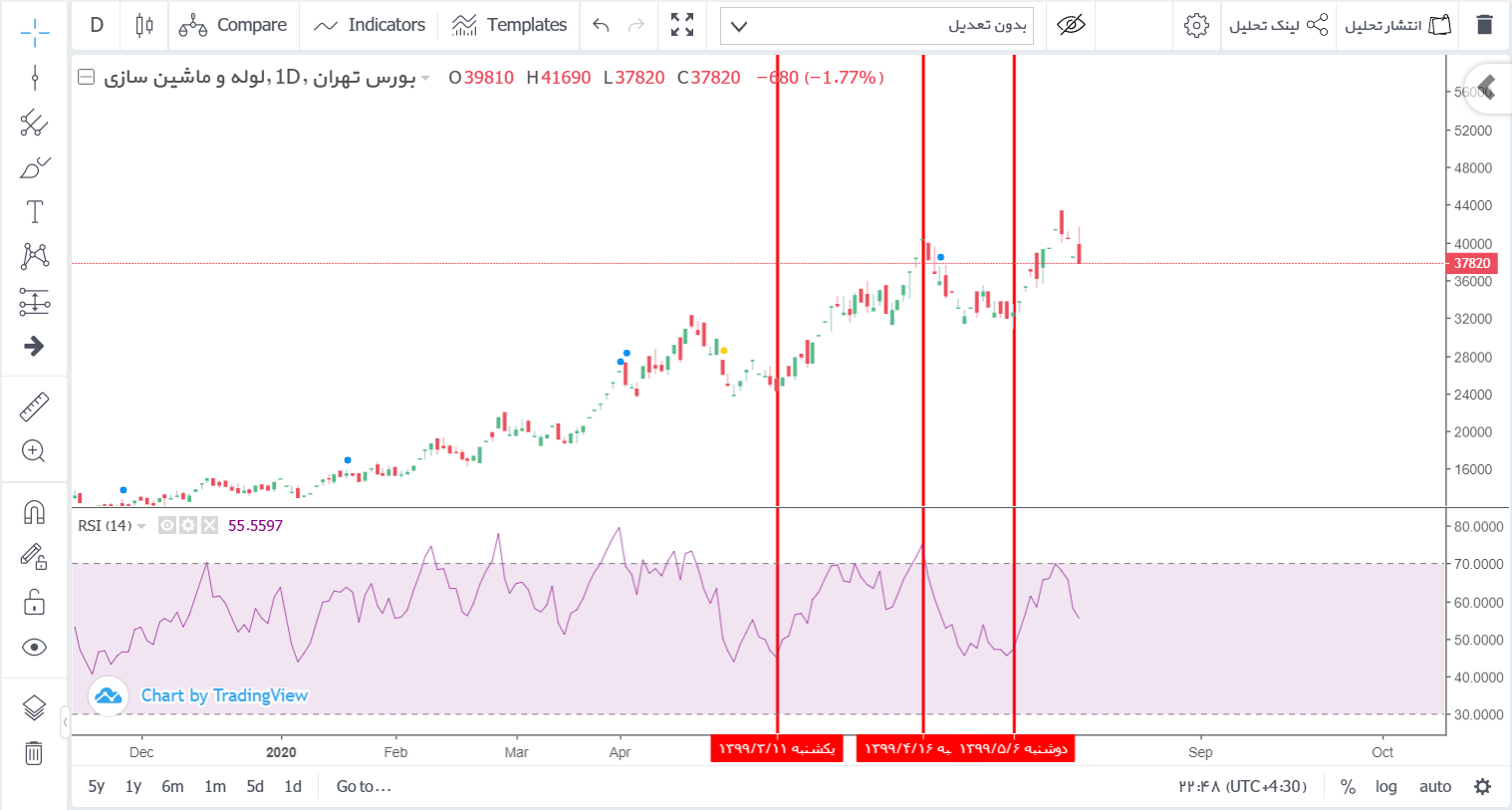

۳- اندیکاتور RSI

کاربرد اصلی شاخص قدرت نسبی (Relative Strength Index) در تشخیص جهت، قدرت روند و تعیین نقاط بازگشتی بازار است. این اندیکاتور همواره یکی از قدرتمندترین اسیلاتورهای تکنیکالی بوده و مورد توجه بسیاری از معاملهگران میباشد. RSI نیز مشابه استوکاستیک در یک بازه ۰ تا ۱۰۰ نوسان نموده و دارای دو ناحیه اشباع خرید (۷۰ تا ۱۰۰) و فروش (۰ تا ۳۰) است.

اندیکاتور (روندی و حجمی) یا اسیلاتور؟!

ذهن بسیاری از معاملهگران و تحلیلگران تکنیکال همواره درگیر این موضوع است، که آیا اسیلاتورها نسبت به سایر گروههای اندیکاتوری برتری دارند؟ در پاسخ باید گفت، که این موضوع به مؤلفههای بسیاری از جمله شرایط بازار، وضعیت نمودار قیمت، نحوه استفاده، میزان تخصص و تجربه، افق زمانی سرمایهگذاری و استراتژی معاملاتی فرد بستگی دارد. همچنین اسیلاتورها معمولاً به عنوان یک ابزار تأیید بهکار رفته و همواره باید از صرفاً تصمیمگیری بر مبنای آنها پرهیز کنید. در واقع اسیلاتورها نیز همانند سایر ابزار تحلیل میتوانند، برای یک معاملهگر بسیار مفید واقع شده و برای دیگری بدون تأثیر یا فقط مایه ضرر و زیان باشند. در نتیجه نمیتوان، این ابزار را به عنوان بهترین یا بدترین درنظر گرفت! به طور کلی، اگر هر نوع ابزار تحلیل را در شرایط مناسب و به طرز صحیحی به کار ببرید، حتماً نتیجه مثبتی در پی خواهد داشت.