بازارهای اوراق قرضه در جهان

15 دسامبر 2020 2021-09-26 10:05بازارهای اوراق قرضه در جهان

بازارهای اوراق قرضه در جهان

بازارهای اوراق قرضه یورویی (The Eurobond Market) خارج از محدوده بازار اوراق قرضه محلی و چارچوب مقررات و ضوابط دولتی انتشار مییابند. مطالعه اجمالی تاریخچه انتشار اوراق قرضه یورویی بیانگر این موضوع است که به دلیل وجود پارهای مقررات و محدودیتهای دولتی در بازارهای داخلی کشورها، اوراق قرضه یورویی نیز همانند بازار ارزی یورو با هدف امکانپذیری تامین منابع مالی به ارز خارجی مورد نیاز طراحی و مورد استفاده قرار گرفته است.

از آنجایی که تقاضای اخذ منابع از بازارهای سرمایهای فزونی یافته و هیچ یک از بازارهای سرمایه داخلی کشورها به جز آمریکا توان پاسخگویی به حجم فزاینده درخواستها را نداشتهاند، لذا دولت آمریکا مقررات «مالیات برابر بهره» را به منظور بازداشتنوامگیرندگان خارجی از انتشار اوراق قرضه در بازار سرمایه آمریکا از سال ۱۹۶۳ تا سال ۱۹۷۴ اعمال کرد.

بازار اوراق قرضه یورویی به صورت بازاری آزاد و قابل دسترس برای وامگیرندگان بینالمللی تشکیل و توسعه یافته است. در حال حاضر در بازارهای داخلی اوراق بهادار ممنوعیتهای زیادی وجود نداشته و انتشاردهندگان بینالمللی اوراق قرضه دسترسی بهتری به بازار اوراق قرضه داخلی آمریکا که بازاری عظیم و با قابلیت نقدشوندگی بالا است، دارند.

به هر حال اوراق قرضه یورویی به واسطه روشهایی که به وسیله بازار تبیین و جایگزین شده، این تغییرات را پشت سر گذاشته است.

امروزه، انتشار اوراق قرضه یورویی از اهمیت شایان توجهی در بازارهای بینالمللی برخوردار شده و تسهیلات و امکانات جدیدی را برای متقاضیان فراهم کرده که به اهم آن به شرح ذیل اشاره میشود:

*اوراق قرضه منتشره میتوانند در بازارهای بینالمللی سرمایهگذاری عرضه و انتشاردهندگان اوراق را قادر سازند که منابع مالی معتنابهی را جمعآوری کنند.

*امکان انتخاب گزینههای بیشتری را برای سرمایهگذاری متقاضی فراهم کرده است.

*بازار، خدمات مالی خود را گسترش داده و میتواند به سرمایهگذاران این اطمینان را دهد که از منافع آنها محافظت خواهد شد.

*بازار اوراق قرضه یورویی در بازارهای محلی و به خصوص در بازار لندن از اعتبار و حسن شهرت مناسبی برخوردار است.

سررسید و واحد پولی اوراق قرضه

اوراق قرضه یورویی عموما با سررسیدهای پنج تا ده ساله منتشر میشود. برخی از این اوراق قابل تبدیل بوده و به دارندگان خود این اختیار را میدهد که اوراق مزبور را در تاریخ و نرخ مشخصی در آینده به سهام عادی شرکت صادرکننده آن مبدل کند.

برخی از اوراق قرضه منتشره به ضمیمه خود دارای برگهای حق تقدم خرید سهام هستند، که این حق تقدم را میتوان از اوراق قرضه منفک و به طور جداگانهای در بازار معامله کرد. برگههای حق تقدم مزبور، به دارنده آن امتیاز خرید تعدادی از سهام عادی جدید منتشر کننده اوراق قرضه را در تاریخ معینی در آینده اعطا میکند.

اوراق قرضه ممکن است به هر واحد ارزی که به راحتی قابل معامله باشد، منتشر شوند. در این ارتباط از اوراق قرضه دلاری به عنوان رایجترین اوراق قرضه منتشره یاد میشود.

اوراق قرضه یورویی نیز از ژانویه ۱۹۹۹ و با رسمیت یافتن یورو رواج یافته و در بازارهای اوراق قرضه دادوستد میشود. همچنین در برخی از دورههای زمانی، بازار تمایل به اوراق قرضهای دارد که به ارزهای دیگری همچون ین ژاپن، لیرهاسترلینگ و یا دلار کانادا منتشر شدهاند.

انتشاردهندگان، اوراق را به واحد ارزی موردتوجه سرمایهگذاران و قابل تبدیل به ارز مورد درخواست در زمان پرداخت صادر میکنند. برای مثال، یک شرکت انگلیسی میتواند اوراق بهاداری را به دلار منتشر و بازپرداخت اوراق را به پوند استرلینگ تعهد کند.

شرکتکنندگان در بازار

بازار اوراق قرضه یورویی همچون هر بازار سرمایه دیگری متشکل از صادرکنندگان اوراق، واسطهها و سرمایهگذاران است. انتشار اوراق غالبا از طرف دولتها، سازمانهای چند ملیتی، بانکها و شرکتهای بزرگ صورت میپذیرد.

به رغم وجود تعداد قابل ملاحظهای از سرمایهگذاران خصوصی منفرد، سرمایهگذاران عمدتا موسسات بزرگ سرمایهگذاری هستند.

اتحادیه بینالمللی اوراق بهادار(ISMA)، اتحادیهای سازمان یافته از اعضای بازار است که سابقا اتحادیه بینالمللی معاملهگران سها (AIDB) خوانده میشد.

انتشار اولیه اوراق در بازار اوراق قرضه یورویی در چندین مرکز بین المللی و به طور همزمان اتفاق میافتد. به رغم اینکه این بازار نسبتا به دور از مداخلات دولتی است، لیکن در برخی کشورها کسب مجوز از مقامات ملی پیش از انتشار، ضروری محسوب میشود.

بازار ثانویه معاملات، بازار خارج از بورس است که در آن سرمایهگذاران، خرید و فروش را از طریق دلالان بورس انجام میدهند.

اتحادیه بینالمللی بازار اوراق بهادار

ISMA تشکیلاتی مستقل بوده که مرکز آن در شهر زوریخ است. اعضای آن شامل موسساتی از 40کشور بوده که در معاملات اوراق بهادار بینالمللی فعالیت میکنند. این سازمان چارچوب مقرارتی بازارهای بینالمللی را تعیین و روال یکسانی را در تمامی معاملات اوراق قرضه یورویی در بین اعضا به وجود آورده است. به نحوی که این رویهها حتی به معاملات اوراق قرضه محلی نیز تعمیم یافته است.

ISMA همچنین در موارد برشمرده زیر نیز فعالیت کرده است:

*روش استانداردی را جهت محاسبه بازده برای اوراق قرضه یورویی معرفی کرده است.

*در جهت یکسانسازی روشها برای ساماندهی معاملات بازار و همکاری بین دو سیستم اصلی تسویه حساب که موسسات EUROCLEAR و CLEAR STREAM هستند، تمهیداتی ر ا اتخاذ کرده است.

*پیشنهادات و توصیههایی در مورد ساختار اوراق بهادار بینالمللی و مشخصات اوراق منتشره جدید برای موسسات صادرکننده ارائه کرده است.ISMA همچنین TRAX را که یک سیستم الکترونیکی برای تطبیق و گزارشدهی معاملات در بازار ثانویه اوراق قرضه است، راهبری میکند.واسطههای بازارهای بینالمللی باید به منظور حصول اطمینان از سازگاری روشهای بازار با قوانین ملی با دولتها همکاری کند. در این خصوص ISMA یک کانال ارتباطی بین بازارهای مربوطه و ارگانهای دولتی مربوطه ایجاد میکند.

اتحادیه بینالمللی بازار اولیه

اتحادیه بینالمللی بازار اولیه (IPMA) یک اتحادیه تجاری شامل تعهدکنندگان معتبر خرید در بازارهای اولیه بینالمللی سرمایه بوده و همچون ISMA به عنوان یک موجودیت مستقل عمل میکند. پیشنهادهای این اتحادیه (به عنوان توصیههای اتحادیه شناخته می شود) منتشر شده که طی آن از تمامی اعضا خواسته میشود که از رویهها و دستورالعملهای پیشنهادی پیروی کنند. توجه خاص این اتحادیه در انتشار دستورالعملهای جدید عمدتا معطوف به همکاری بین تعهدکنندگان خرید در سندیکا و استاندارد کردن مدارک است. اعضای این اتحادیه ملزم به عضویت در اتحادیه بوده و رابطهکاری خوبی بین این دو ارگان ملاحظه میشود.

توصیههای اتحادیه مزبور در انتشارات جدید قابل اعمال بوده و در ارتباط با مواردی نظیر، اعلام زود هنگام شرایط انتشار، تعهدات خرید، تخصیص اوراق بهادار به سرمایهگذاران، پرداخت کارمزدها، تثبیت قیمت، تحویل اوراق قرضه/گواهیهای سهام، پیشنهادهای قیمت ثابت و تمهیدات پیشنهاد قیمت مجدد کاربری دارد.

بازار ثانویه اوراق قرضه یورویی

اغلب اوراق قرضه یورویی قابل معامله بوده و به طور معمول با انتقال فیزیکی اوراق، مالکیت آنها نیز انتقال مییابد، چرا که اغلب اوراق قرضه یورویی به صورت اوراق قرضه حامل صادر میشود.سرمایهگذاران اوراق قرضه را در بازار ثانویه و از طریق دلالان و در محلهایی که به همین منظور در خارج از بورس ایجاد شدهاند خرید و فروش میکنند. معمولا دلالان برای بازارسازی خود وارد بازار نشده و به حساب خود خرید و فروش نمیکنند، بلکه سعی در ترتیب دادن معاملات از طریق ایجاد هماهنگی بین خریداران و فروشندگان دارند. در حالت عادی همواره قیمتهای پیشنهادی برای فروش و قیمتهای پیشنهادی برای خرید مشخص بوده و سرمایهگذاران میتوانند این اوراق قرضه را به راحتی و با قیمت مناسب معامله کنند.

اگرچه حرکت به سوی سیستمهای تجارت الکترونیک آغاز شده، لیکن معاملات از طریق تلفن مطابقت داده شده و بلافاصله پس از انجام معامله، هر یک از طرفین باید جهت انطباق، جزئیات معامله را تایید کنند.

ISMA همچنین TRAX را که یک سیستم الکترونیکی برای تطبیق و گزارشدهی معاملات سهام و انواع اوراق بهادار بدهی است، راهبری میکند. هر یک از طرفین معامله موظف است جزئیات مربوط به معامله را در سیستم مزبور وارد کنند. این سیستم همچنین با موسسههای EUROCLEAR و CLEARSTREAM مرتبط بوده و جزئیات معامله را به آنها منتقل میکنند. موسسههای فوق از اطلاعات دریافتی مزبور به عنوان مبنای اعلامیههای تسویهحساب استفاده میکند. انتقال اطلاعات توسط سیستم به موسسات فوق نیاز به ارائه مجدد اطلاعات توسط طرفین معامله به این موسسات را برطرف میسازد.

نقدشوندگی

در بازار اوراق قرضه یورویی، میزان قدرت نقدشوندگی اوراق قرضه در طول زمان و با توجه به میزان انتشار، توان درخواست سرمایهگذار برای اوراق قرضه، تمایل سرمایهداران موجود به فروش، تعهد دلالان و واسطهها در مورد هر انتشار خاص از شرایط متفاوتی برخوردار است.

بازار برخی از اوراق قرضه یورویی از نقدشوندگی بالایی برخوردار نیست. به طور خاص در اروپا بازار اوراق قرضهای که دارای بازدهی بالا هستند، از نقدشوندگی بسیار کمی برخوردار است، چرا که سرمایهگذاران ترجیح میدهند، این اوراق را به عنوان یک سرمایهگذاری بلندمدت و به منظور کسب منافع حاصل از آن نزد خود نگهداری کنند.

پذیرش اوراق قرضه یورویی در بورس

برای پذیرش اوراق قرضه یورویی در بورس شرایطی وجود ندارد. از آنجایی که اغلب اوراق قرضه یورویی منتشره در بازارهای بورس لندن و لوکزامبورگ مورد پذیرش واقع و معامله میشوند، بنابراین باید قوانین و مقررات رسمی مربوط به این بازارها را رعایت کرده باشند. قیمتهای اوراق قرضه از طریق سیستم قیمتگذاری بورس پیشنهاد میشود.

اوراق قرضه یورویی عمدتا به دلایل فنی در بورس به ثبت میرسند. در برخی از موسسات سرمایهگذاری، مدیران فقط مجاز به سرمایهگذاری روی اوراق بهاداری هستند که در بورس پذیرفته شده باشند و فرصت پذیرش در بورس به موسسات مزبور نیز اجازه سرمایهگذاری روی این اوراق بهادار را میدهد.

معاملات در بازار ثانویه اوراق قرضه در خارج از بورس و از طریق دلالان و واسطهها و با استفاده از شیوههای متداول ISMA انجام میشود.

انجام معاملات

معامله اوراق قرضه یورویی بین سرمایهگذاران یا کارگزاران منتخب و دلالان در خارج از بورس انجام میپذیرد. در صورت توافق در انجام معامله با قیمت مشخص، طرفین معامله باید جهت تایید معامله، جزئیات آن را به یک سازمان مرکزی ارائه کنند. جزئیات گزارش شده از سوی طرفین باید مطابق هم بوده و هر گونه مغایرتی باید به سرعت رفع شود.

فرآیند تایید

عمل تایید، فرآیندی است که از طریق آن طرفیت معامله، جهت حصول اطمینان از توافق در مورد جزئیات معامله، موارد را مورد بررسی قرار میدهند. زمانی سیستمهای تایید به صورت کاغذی بود، لیکن پس از آنکه ISMA نسبت به معرفی TRAX که یک سیستم تایید در لحظه معامله بوده و امکان گزارشدهی قیمت را فراهم میکند، اقدام کرده است قابلیت ارائه سیستم گزارشدهی قیمت به شرکتکنندگان در بازار میسر شده است.

فرآیند تسویه

دو موسسه اصلی نقل و انتقال تهاتری اوراق قرضه یورویی، موسسات EUROCLEAR و CLEARSTREAM هستند که تقریبا تمامی معاملات خارج از آمریکا از طریق یکی از این دو سازمان انجام میشود.

در سیستمهای EUROCLEAR و CLEARSTREAM اوراق قرضه از طریق شبکه بانکهای امانتپذیر اروپا در اختیار سیستمهای مزبور قرار میگیرد. در این روش انتقال فیزیکی اوراق قرضه در زمان تسویه از طریق ثبت کامپیوتری حاصل میشود.

مشتریان EUROCLEAR و CLEARSTREAM باید موسساتی باشند که هر یک در نزد سیستم نقل و انتقال تهاتری دارای حساب باشند.اتنقال اوراق بهادار در قبال پرداخت وجه نقد و به صورت همزمان با ثبت در دفاتر سیستم صورت میگیرد. پل ارتباطی الکترونیکی بین دو سیستم امکان انتقال اوراق بهادار را از یک سیستم به دیگری ممکن میسازد.

اوراق قرضه بینالمللی و بازارهای اوراق قرضه محلی

به جز برخی موارد استثنایی قابل توجه به ویژه در بازارهای آمریکا، بازار اوراق قرضه یورویی در مقام مقایسه با بازارهای محلی اوراق قرضه، منابع سرمایهای بهتری را در اختیار شرکتهای بزرگ منتشر کننده اوراق قرار داده و به همین دلیل اغلب به انتشار اوراق قرضه محلی ترجیح داده میشود.

از آنجا که بازارهای سرمایه جهانیتر شدهاند، ارتباطات بین بازارهای محلی و بازارهای بینالمللی در حال گسترش است. به طور مثال موسسات EUROCLEAR و CLEARSTREAM معاملات پایاپای اوراق قرضه خارجی و محلی را همچون اوراق قرضه یورویی انجام میدهند.

بازارهای اوراق قرضه محلی میتوانند برای شرکتها جایگزینی برای بازار اوراق قرضه یورویی جهت تامین منابع مالی محسوب شوند.یک شرکت میتواند نسبت به انتشار اوراق قرضه محلی در بازار اوراق قرضه داخلی محل فعالیت خود و اوراق قرضه خارجی در بازار اوراق قرضه داخلی کشوری دیگر اقدام کند.

به عبارت دیگر معاملات اوراق قرضه شرکتی در بازار ثانویه به لحاظ قیمتگذاری، معامله، تایید معامله و فرآیند تسویه حساب مشابه معاملات سهام عادی است.

معایب بازارهای اوراق قرضه محلی

استفاده از بازارهای اوراق قرضه محلی به منظور انتشار اوراق قرضه شرکتی میتواند حاوی معایبی بوده که به اهم آن به شرح زیر اشاره میشود:

۱ – بازارهای اوراق قرضه محلی در چارچوب مقررات یک سیستم ملی اداره شده و از کشوری به کشور دیگر متفاوت بوده و احتمالا نسبت به بازار اوراق قرضه یورویی مشمول مقررات بیشتری میباشند.

2 – تاثیر انتشار اوراق قرضه دولتی بر انتشار اوراق قرضه شرکتی:

در برخی از کشورها نظیر انگلستان بازار اوراق قرضه محلی تحت تسلط اوراق بهادار دولتی قرار دارد. این امر انتشار اوراق قرضه را برای شرکتها به مراتب دشوارتر میسازد، چرا که اوراق قرضه شرکتی در مقایسه با اوراق بهادار دولتی برای سرمایهگذاران دارای ریسک اعتباری و ریسک سرمایهگذاری بیشتری هستند.

3 – بیرغبتی سرمایهگذاران به اوراق محلی و نقدشوندگی پایین این اوراق در بازار ثانویه.

بازارهای اوراق قرضه در آمریکا

بزرگترین بازار اوراق قرضه محلی مربوط به آمریکا بوده که به عنوان یک منبع مهم تامین سرمایه برای وامگیرندگان شرکتی محسوب میشوند.ازاینرو، تعدادی از شرکتها که به دنبال جمعآوری مقادیر معتنابهی سرمایه از طریق انتشار اوراق قرضه هستند، علاوه بر انتشار اوراق قرضه بینالمللی در حوزههای اروپا و خاور دور، نگاهی ویژه به بازارهای اوراق قرضه محلی آمریکا داشته و نسبت به انتشار اوراق در این بازار مبادرت میکنند.شرکتهای چندملیتی که دارای شعبههای بزرگ آمریکایی هستند، میتوانند از این شعبههای خود جهت انتشار اوراق قرضه در یکی از بازارهای سهام آمریکا به ویژه بورس نیویورک استفاده کنند.همچنین شرکتهای بزرگ خارجی میتوانند در بورس نیویورک اوراق قرضه دلاری منتشر کرده که از این اوراق با عنوان اوراق قرضه خارجی یاد میشود.

مصوبه A ۱۴۴

پس از سقوط بورس نیویورک در سال 1929، دولت آمریکا مقررات ویژهای را برای حفظ منابع سرمایهگذاران وضع کرد که شامل مصوبه اوراق بهادار سال 1933 و مصوبه عملیات بانکی سال 1933 معروف به مصوبه Glass -Steagall* بوده است، براساس مصوبات مزبور، ثبت کلیه اوراقی به صورت عمومی عرضه میشوند، الزامی بوده و شامل کلیه جزئیات موردنظر است شرط ثبت اوراق، آمادهسازی آگهی عرضه عمومی توسط منتشرکننده است که باید به نحو مقتضی در دسترس کلیه سرمایهگذاران بالقوه قرار گیرد.

آگهی عرضه در برگیرنده اطلاعاتی درباره ماهیت کسب و کار منتشرکننده اوراق و دلایل انتشار آن به انضمام اطلاعات مالی مربوط به منتشرکننده اوراق است.در این ارتباط لازم به ذکر است که تشریفات ثبت اوراق از فرآیندی طولانی و هزینهبر برخوردار است.در بخش ۱۴۴ قانون مزبور، اجازه نشر و فروش مجدد اوراق ثبت نشده به خریداران و سرمایهگذاران معتبر و دارای منابع مالی قابل ملاحظه اعطا کرده است.

این بخش از قانون در سال 1990 به منظور تسهیل فروش اوراق بهادار ثبت نشده تغییر یافت که به عنوان مصوبه 144A شناخته میشود.

انتشاردهنده اوراق، این امکان را دارد که اوراق ثبت نشده را بدون تحمل مشکلات و تاخیرات ناشی از ثبت به فروش رساند.

به ضمیمه اوراق منتشره تحت مصوبه 144A شروطی وجود دارد که عبارتند از:

۱ – اوراق بهادار منتشره نباید به لحاظ طبقهبندی هم سطح اوراق بهادار پذیرفته شده در بورس آمریکا قرار گیرند.

قابل معاوضه با اوراق بهادار ثبت شده در آمریکا نبوده، لیکن میتوان آنها را در یک بورس غیرآمریکایی خارجی پذیرش و مورد معامله قرار داد.

۲ – فروشنده باید درخصوص اطلاع خریدار از موضوع «انتشار اوراق با استفاده از معافیت ثبتی» و همچنین واجد شرایط بودن او اطمینان حاصل کند.

* خریداران میتوانند اطلاعات مالی مورد نیاز درباره انتشاردهنده را درخواست کنند، لیکن حجم و جزئیات این اطلاعات به مراتب کمتر از اطلاعات مندرج در آگهیهای عرضه مربوط به اوراق ثبت شده است.

تعدیلهای موجود به وسیله مصوبه ۱۴۴A بیانگر این است که خریداران این قبیل اوراق بهادار با محدودیت الزام نگهداری حداقل دو سال اوراق مذکور جهت امکانپذیری فروش مجدد آن مواجه نیستند.

این تسهیلات با هدف کمک به نقدشوندگی بیشتر اوراق بهادار ثبت نشده در بازار ثانویه وضع شده است، با این حال به منظور جذابیت بیشتر برای فروش اوراق بهادار ضرورت دارد که از یک طرف به لحاظ رتبهبندی اعتباری، دارای درجه سرمایهگذاری بوده و از طرفی دیگر در یک بازار بورس شناخته شده خارجی غیرآمریکایی از سوابق معاملاتی چشمگیری برخوردار باشند.

به هر صورت، مصوبه ۱۴۴A به عنوان یک روش کمهزینه جذب سرمایه در آمریکا تلقی و افقهای روشنی را پیشروی سرمایهگذاران و متقاضیان صدور اوراق قرضه درخصوص دستیابی به یک بازار نقد بالقوه قرار داده است.

بورس کامپیوتری NASDAQ بازاری را برای معاملات سهام عادی، اوراق قرضه، اوراق قرضه کوتاهمدت، اوراق قرضه قابل تبدیل، اوراق منتشره تحت قانون 144A و سایر اوراق بهادار منتشره در بازار اولیه و مورد معامله در بازار ثانویه به وجود آورده است.

قانون S: پس از تصویب قانون ۱۴۴A در سال ۱۹۹۰، کمیسیون بورس اوراق بهادار آمریکا قانونی را با عنوان قانون S از تصویب گذراند. این مصوبه، عرضه و فروش اوراق قرضه در خارج از آمریکا را از تشریفات الزامات ثبت قانون اوراق بهادار سال ۱۹۹۳ معاف میدارد.

در حالی که مصوبه 144A اجازه فروش مجدد اوراق قرضه ثبت نشده را به سرمایهگذاران شرکتی واجد شرایط در بازار آمریکا میدهد. قانون S نیز اجازه فروش مجدد آنها را در خارج از آمریکا فراهم نموده است.

بازار اوراق قرضه انگلیس

بازار اوراق قرضه انگلیس تحت تسلط اوراق قرضه دولت انگلیس (gilts) قرار دارد و انتشار اوراق قرضه شرکتی در آن در موارد نادر به وقوع میپیوندد. اوراق قرضه محلی انگلیس میتوانند اوراق قرضه با پشتوانه داراییهای مشخص صادرکننده، اوراق قرضهای که پشتوانه تضمینی آن به صورت درصدی از داراییهای منتشرکننده است (بدیهی است قدرت پشتوانه مزبور بر حسب افزایش یا کاهش مجموعه داراییهای منتشرکننده تغییر مییابد) و سهام قرضهای بدون تضمین انتشار پیدا کند.کلیه اوراق قرضه منتشره به وسیله توافقات کتبی پشتیبانی میشوند.به دلیل وجود تقاضا از سوی سرمایهگذاران شرکتی برای اوراق بازار محلی با سررسیدهای طولانیمدت، سررسیدهای اوراق قرضه شرکتی منتشره به لیره استرلینگ میتواند خیلی طولانیمدت باشد.

اوراق قرضهای که توسط صادرکنندگان خارجی در بازار محلی اوراق قرضه انگلیس منتشر میشوند، به اوراق قرضه Bulldog شهرت دارند. این اوراق از بسیاری جهات مشابه اوراق قرضه یورویی با واحد استرلینگ بوده و سرمایهگذاران مشابهی را در بازار انگلستان به خود جلب میکنند.

بازارهای اوراق قرضه آلمان

بازار محلی اوراق قرضه در کشور آلمان تحت سیطره اوراق قرضه دولتی این کشور که Bunds* نامیده میشود و اوراق قرضه منتشره توسط بانکهای محلی قرار دارد. در این ارتباط لازم به ذکر است که بازار اوراق قرضه شرکتی غیربانکی در کشور آلمان از حجم قابل ملاحظهای برخوردار نیست.

بازارهای اوراق قرضه ژاپن

بازار اوراق قرضه ژاپن از پتانسیل و ظرفیتهای عظیمی برخوردار است که در آن انواع اوراق قرضه قابل مبادله بوده که به اهم آن به شرح ذیل اشاره میشود.

*اوراق قرضه دولتی

*اوراق قرضه مربوط به شهرداری یا دولت محلی

*اوراق قرضه شرکتی

*اوراق قرضه سامورایی

اوراق قرضه سامورایی به اوراقی اطلاق میشود که در بازار محلی اوراق قرضه ژاپن و توسط صادرکنندگان خارجی منتشر میشوند. انتشاردهندگان اوراق قرضه سامورایی شامل موسسات فراملیتی، دولتهای خارجی و شرکتهای بزرگ چندملیتی هستند. شرکتهایی که تمایل به انتشار اوراق قرضه با واحد پولی ین دارند، در بیشتر مواقع به سمت استفاده از اوراق قرضه یورویی حرکت میکنند.

بازار اوراق قرضه سوئیس

از آنجا که دولت سوئیس موضوع انتشار اوراق قرضه به «فرانک سوئیس» را در بازارهای بینالمللی ممنوع کرده است، شرکتهایی که تمایل دارند نسبت به انتشار اوراق قرضه با واحد پول کشور مزبور مبادرت کنند باید از بازار محلی اوراق قرضه سوئیس استفاده کنند.

رابطه اوراق قرضه با بازار ارز

اوراق قرضه سند صادر شده توسط یک نهاد در زمانی است که نیاز به قرض گرفتن پول دارد. این نهادها مانند دولت ها، شهرداری ها، یا شرکت های چند ملیتی نیاز به کلی منابع مالی برای کار دارند بنابراین اغلب نیاز به قرض گرفتن از بانک ها یا اشخاصی مثل شما دارند. هنگامی که مالک اوراق قرضه دولتی هستید در واقع دولت پول از شما قرض گرفته است.

شاید فکر کنید این مثل داشتن سهام است؟

یک تفاوت عمده این است که اوراق قرضه معمولا مدت زمان تعریف شده تا سر رسید دارد که مالک پولی را که قرض داده، موسوم به اصل پول را در تاریخ از پیش تعیین شده باز پس می گیرد. همچنین هنگامی که سرمایه گذار اوراق قرضه را از شرکتی خریداری می کند با نرخ بازده مشخصی موسوم به بازده اوراق قرضه، در فواصل زمانی خاص پول می گیرد. به این پرداخت های بهره دوره ای معمولا اقساط سود گفته می شود.

بازده اوراق قرضه اشاره به نرخ بازده یا بهره پرداخت شده به دارنده اوراق قرضه دارد در حالی که قیمت اوراق قرضه مقدار پولی است که دارندگان اوراق قرضه برای آن پرداخت می کنند. در حال حاضر قیمت اوراق قرضه و بازده اوراق قرضه دارای رابطه معکوسند. هنگامی که قیمت اوراق قرضه زیاد می شود، بازده اوراق قرضه سقوط می کند و برعکس. تصویر ساده زیر به شما کمک می کند این را به یاد داشته باشید.

یک دقیقه صبر کنید… این چه ربطی به بازار ارز دارد؟!

همیشه به یاد داشته باشید که روابط درون بازار حاکم بر اقدام قیمت ارز است. در این مورد بازده اوراق قرضه در واقع شاخص بسیار خوبی از قدرت بازار سهام است. به طور خاص بازدهی اوراق قرضه آمریکا ارزیابی عملکرد از بازار سهام آمریکا است، در نتیجه بازتاب تقاضا برای دلار آمریکا است. بیایید نگاهی به یک سناریو بیندازیم: تقاضا برای اوراق قرضه معمولا زمانی افزایش می یابد که سرمایه گذاران نگران امنیت سرمایه گذاری سهام خود هستند. این نگرانی ایمنی موجب افزایش قیمت اوراق قرضه می شود و به موجب رابطه معکوسشان، بازده اوراق قرضه پایین می آید.

هر چه سرمایه گذاران بیشتری از سهام و دیگر سرمایه گذاری های پر ریسک دوری کنند، افزایش تقاضا برای (ابزار کم ریسک تر) مانند اوراق قرضه آمریکا و دلار امن آمریکا، قیمت های خود را بالاتر می برند. یکی دیگر از دلایل برای آگاهی از بازده اوراق قرضه دولتی این است که به عنوان شاخصی از جهت کلی نرخ های بهره و انتظارات در کشور عمل می کنند. برای مثال در آمریکا روی یادداشت 10 ساله خزانه داری تمرکز کنید. بازده صعودی همانا افزایش دلار است، بازده نزولی همانا سقوط دلاراست.

مهم است دینامیک اساسی در مورد دلیل افزایش یا کاهش اوراق قرضه را بدانید، این می تواند بر اساس انتظارات نرخ بهره یا عدم قطعیت بازار و (پرواز به ایمنی) به اوراق قرضه کمتر ریسکی باشد. پس از درک اینکه چگونه افزایش بازدهی اوراق قرضه معمولا موجب افزایش ارزش پول یک کشور می شود احتمالا می خواهید کاربرد آن را در بازار فارکس بدانید. یکی از اهداف ما در معاملات ارز (جدا از به دست آوردن پیپ!) جفت کردن ارز قوی با ارز ضعیف ابتدا با مقایسه اقتصادهای آن ها است. چگونه می توانیم از بازدهی اوراق قرضه آنها برای انجام این کار استفاده کنیم؟

کارمزد اوراق قرضه

کارمزد نشان دهنده تفاوت بین بازده اوراق قرضه دو کشور است. با رصد کارمزد اوراق قرضه و انتظارات برای تغییرات نرخ بهره می فهمید جفت ارزها به کدام سو می روند.

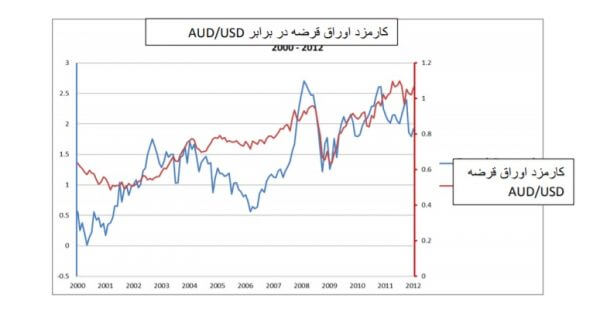

وقتی فاصله کارمزد اوراق قرضه بین دو کشور افزایش می یابد ارز کشور با بازده اوراق قرضه بالاتر در مقابل ارز کشور با بازده اوراق قرضه پایین تر افزایش می یابد. می توانید این پدیده را با نگاه کردن به نمودار قیمت AUD/USD و کارمزد اوراق قرضه بین اوراق قرضه دولتی 10 ساله آمریکا و استرالیا ژانویه 2000 تا ژانویه 2012 ببینید. توجه داشته باشید که وقتی کارمزد اوراق قرضه از 0.50% به 1% از 2002 تا 2004 افزایش یافت AUD/USD حدود 50% افزایش یافت از 0.5000 تا 0.7000 همین امر در سال 2007 اتفاق افتاد وقتی اختلاف اوراق قرضه از 1.00 به 2.50% افزایش یافت AUD/USD از 0.7000 به بالای 0.9000 افزایش یافت این یعنی 2000 پیپ!، با رکود اقتصادی سال 2008 که تمامی بانک های مرکزی جهان کاهش نرخ بهره خود را آغاز کردند AUD/USD از 0.9000 به 0.7000 سقوط کرد.

پس چه اتفاقی در اینجا افتاده؟

یکی از عواملی که احتمالا در اینجا موثر است این است که معامله گران از معاملات انتقالی استفاده می کنند. هنگامی که کارمزد های اوراق قرضه ها بین اوراق قرضه استرالیا و خزانه آمریکا در حال افزایش بود معامله گران موقعیت های AUD/USD بلند خود را جمع آوری کردند. با این حال وقتی بانک مرکزی استرالیا شروع به کاهش نرخ بهره کرد و کارمزدهای اوراق قرضه شروع به تنگ شدن کردند، معامله گران با آزاد کردن موقعیت های AUD/USD خود واکنش نشان دادند زیرا دیگر سود آور نبودند.